Månadsrapport december 2021

Ekonomi och räntor

Världens finansmarknader återhämtade mycket av nedgången orsakad av inflationsrädsla och den nya Omicron-varianten som skapade turbulens i slutet av november.

Givet de höga inflationssiffrorna håller i sig förväntas centralbankerna fortsätta med åtstramningen av penningpolitiken och fortsätta höja räntorna under 2022. I december valde den amerikanska centralbanken att påskynda minskningen av stödköpen. Ett uttalat nödvändigt steg innan man höjer räntorna.

I Norden är stigande kraftpriser en stor drivkraft för inflationssiffrorna, och utesluter vi dessa ser vi ett betydligt lägre inflationstryck. Inflationsförväntningarna tycks å andra sidan återspeglas i den förväntade löneutvecklingen. De flesta ekonomer räknar med större löneökningar under 2022. I flera länder observerar vi också fortfarande rekordmånga vakanser, i förhållande till andelen arbetslösa. I kombination med högre inflation förväntas detta få effekt på lönerna.

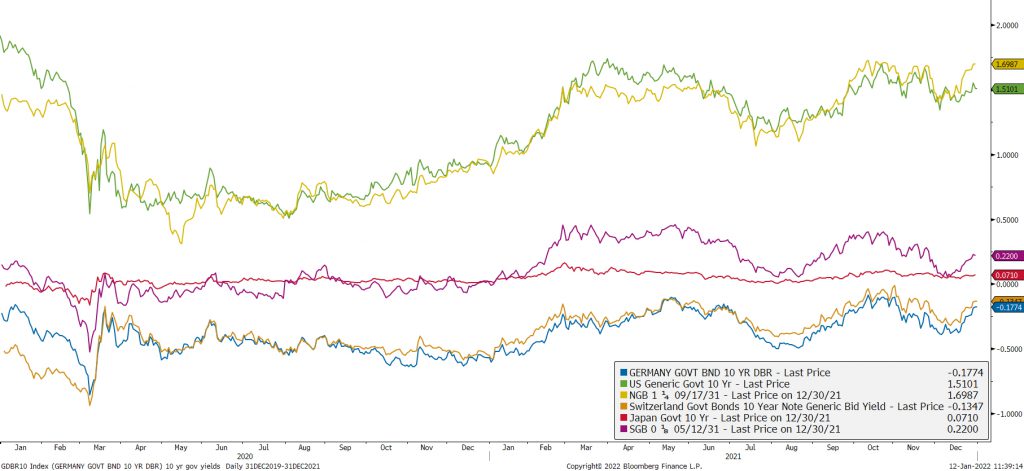

Även om marknaden förväntar sig en stramare penningpolitik från centralbankerna 2022 och 2023 ser vi inte samma press på den längre änden av avkastningskurvan. Vi observerar snarare en relativt platt kurva. Detta går emot tanken att inflation inte är ett tillfälligt fenomen. En uthållig inflation väntas höja de nominella räntorna, även längre ut på kurvan. Men den 10-åriga amerikanska statobligationssräntan låg på 1,51 % i slutet av månaden.

Den platta kurvan belyser därför de problem centralbankerna står inför. Inflationen visar sig vara mer förankrad än man ursprungligen trodde, men det råder stor osäkerhet om vilka räntor ekonomierna klarar av. Världsekonomin präglas fortfarande av corona och det har skett en stor skulduppbyggnad de senaste 10-15 åren till följd av en lös penningpolitik. För höga räntor kan därför stoppa den ekonomiska tillväxten.

Hittills ser det ut som att börserna har återhämtat sig från Omicron-rädslan och ser fram emot det kommande året. S&P 500 hamnade på 1,21 % i december och 30,14 % totalt 2021. I de första studierna ser varianten mer smittsam ut men med ett mildare sjukdomsförlopp, sjukdomssymtom och fall av allvarliga komplikationer. Detta är sannolikt anledningen, i kombination med en hög vaccinationsgrad, att flera länder nu tolererar högre infektionsnivåer än vad som observerats i tidigare varianter.

I takt med att vi fick en överblick över Omicron-variantens omfattning och svårighetsgrad har de långa räntorna stigit. Norska 10-åriga statsobligationer är upp 22 punkter till 1,70 %, Tyskland upp 17 punkter till -0,18 %, Sverige upp 9 punkter till 0,22 % och USA upp 7 punkter till 1,51 %.

Uppifrån sett; Amerikansk, norsk, svensk och tysk 10 års statsränta, senaste 2 åren

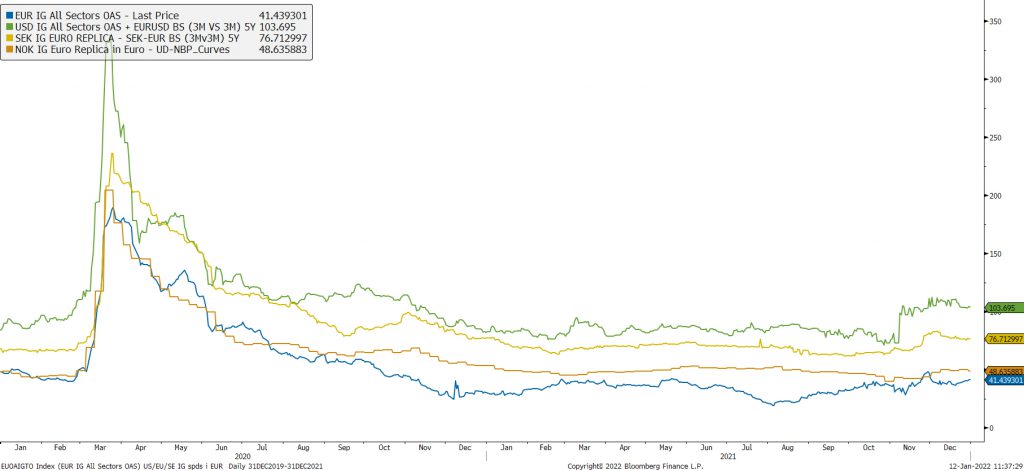

Sedan slutet av november har kreditspreadarna varit stabila och kommit ner några punkter. Kreditmarknaden ser därför inte ut att räkna med fortsatt oro i början av 2022. Juluppehållet för nyemissioner startade tidigare än föregående år till följd av oroligheterna i början av december. Det förväntas därför bli något högre finansieringsbehov för företagen i början av januari.

Utvecklingen i våra räntefonder

Alfred Berg Income D

Fonden gav en avkastning på 0,18% i december Shipping, Finance, Hybrid och Real Estate bidrog mest till avkastningen i december. Långa fastränteobligationer i investment grade bidrog minst till avkastningen och bolag som påverkas negativt av nedstängningar som Color Group. Vi ser möjligheter på dagens marknad men har en bra likviditetsbuffert om volatiliteten ökar.

Alfred Berg High Yield (NOK)

Fonden var upp 0,71% i december. Efter rekordvolymer i oktober, mattades den primära marknaden för Nordic High yield under årets två sista månader. I december emitterades endast 5,0 miljarder SEK i nya obligationer, varav cirka 1,6 miljarder emitterades av en emittent. Totalt 2021 har emittenter tagit in nästan 200 miljarder SEK, upp från 90 miljarder SEK 2020. Ungefär hälften av 2021 års volym har kommit från förstagångsemittenter, vilket ger investerare goda möjligheter att diversifiera sig till nya företag och sektorer. 10 nya obligationer emitterades förra månaden. Bland de nya obligationsemissionerna i december hittar vi teknikbolaget Fingerprint Cards AB, logibolaget United Camping AB och rederiet Altera Shuttle Tankers. Vi förväntar oss fortsatt volatilitet och osäkerhet med avseende på den verkliga fundamentala effekten på den globala ekonomin från coronaviruset. Stigande räntor och inflation kan utgöra ett hot på längre sikt. Räntehöjningar och nedtrappning av obligationsköp är dock väl förväntade och återspeglas i nuvarande marknadspriser. Vi tror att den nuvarande marknaden kan skapa möjligheter för den långsiktiga investeraren. Vi räknar med att aktiviteten på den nordiska primärmarknaden tar fart igen från mitten av januari.

Nordiska aktier december

Det blev en bra avslutning på 2021 på de flesta av världens ledande börser, vilket inte är ovanligt under ett bra börsår. Ledande index i Nordamerika och Europa steg 3-6% i lokal valuta. Asien släpade lite efter, men med ett stort gap mellan respektive länder.

Bland sektorerna var konsumentvarorna bäst i Norden i december, följt av material och informationsteknologi. Sektorer med lägst avkastning var fastigheter, kommunikationstjänster och finans

Alfred Berg Nordic Small Cap ESG

Fonden ökade med 5,1% under december medan fondens jämförelseindex, Carnegie Nordic Small Cap, ökade med 3,7%. På sektornivå så var vid månadens slut sällanköpsvaror den största övervikten (+5,2%) följt av industrisektorn (+2,8%). Sektorn för läkemedel utgjorde den största undervikten (-4,5%) följt av sektorn för konsument dagligvaror (-3,6%). På bolagsnivå så utgjorde positionerna i Bufab (+2,6%) Solar A/S (+2,6%) och Samhällsbyggnadsbolaget i Norden AB (+2,6%) de största övervikterna.

De aktier som bidrog mest till fondens relativa utveckling under månaden var innehaven i Nobina, Medicover och Solar A/S. De aktier som utvecklades sämst under månaden i relativa termer var Isofol Medical, Marimekko Oyj samt undervikten i Storskogen Group AB.

Under månaden har vi bland annat köpt aktier i Beijer Alma AB, Topdanmark A/S och Addtech. Vi gör fortsatt en positiv bedömning av vissa bolag inom hälsosektorn som vi anser är lågt värderade. Undervikter inom sektorer såsom industri och sällanköpsvaror som kom att påverkas kraftigt av nedstängningar och minskad efterfrågan under pandemin har stängts under året. Vi är ”stock pickers” och har därmed ingen uttalad sektorallokering, men bolag inom samma sektorer har vanligtvis vissa gemensamma drag i och med detta kan våra sektorvikter komma att påverkas.