Oppsummering aksjeåret 2020

Norden vinneren i nok et sterkt aksjeår

Selv ikke den første globale pandemien på mer enn 100 år klarte å stoppe den sterke utviklingen i verdens aksjemarkeder siden finanskrisen. Globale aksjer steg 13% i 2020. Lite teknologiaksjer, svak olje- og laksepris må ta skylden for langt svakere utvikling på Oslo Børs. Nordiske aksjer står frem som fjorårets vinner med en avkastning på hele 25% i 2020.

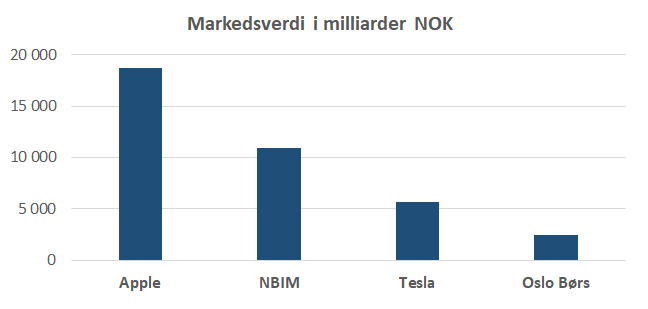

Teknologisektoren utgjør rundt en fjerdedel av den globale aksjeindeksen, og er den klart største sektoren. Teknologiaksjer gjorde det svært godt i 2020. Med en økning på rundt 40% bidro sektoren med brorparten av avkastningen for globale aksjer. Tesla, Amazon, Facebook, Google og Netflix er ikke en del av teknologisektoren. Inkluderer vi disse står teknologiaksjer for mer enn 75% av avkastningen i verdensindeksen i fjor. De syv største selskapene på teknologibørsen Nasdaq økte i løpet av fjoråret sin samlede markedsverdi med ufattelige 29 000 milliarder NOK. Dette tilsvarer nesten tre norske oljefond. Apple stod alene for nærmere 30% av økningen, tilsvarende 8 000 milliarder NOK. Selskapet har nå en markedsverdi tilsvarende nesten to norske oljefond. Tesla aksjen stod for den største prosentvise økningen av disse, med formidable 743% i 2020. Dermed økte selskapets markedsverdi med mer enn 5 000 milliarder NOK i fjor.

Moderat på Oslo Børs

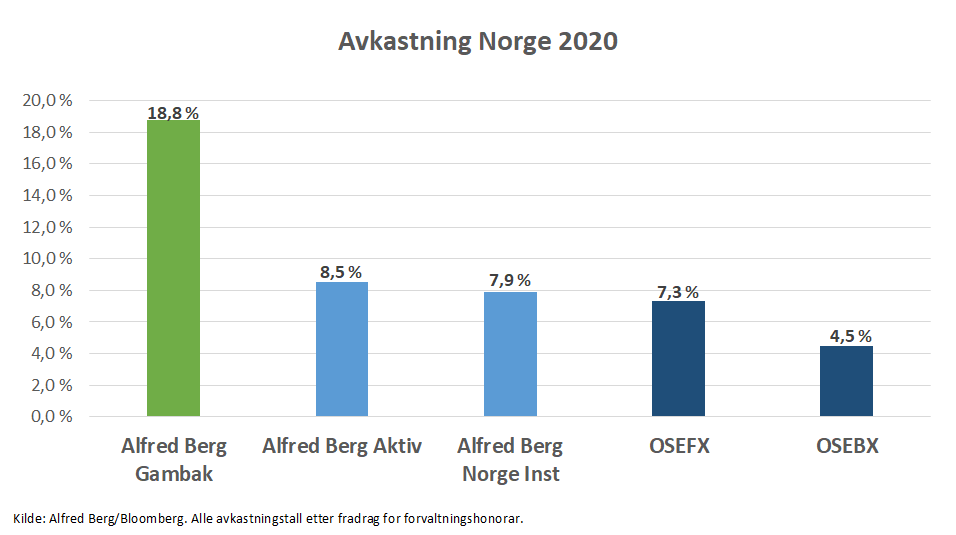

Mens andre markeder kan vise til høye avkastningstall i 2020 var utviklingen på Oslo Børs mer moderat. Her sørget en sterk avslutning på et turbulent år for positiv avkastning i 2020. Hovedindeksen (OSEBX) steg med 4,5% i 2020, mens Fondsindeksen (OSEFX) steg med 7,3%. Dette er godt under gjennomsnittet de siste årene. Skuffende sammenlignet med fjorårets avkastning på 19%, men bedre enn minus 2% i 2018. Forskjellen mellom de to indeksene viser at de største selskapene gjorde det svakere enn gjennomsnittet i 2020.

En tilnærmet fraværende teknologisektor gjør at Oslo Børs ikke tok del i oppturen for teknologiaksjer i fjor. I tillegg gjør svak utvikling for olje- og lakseprisen at energi- og konsumsektoren var svake. Sektorene er blant de største på Oslo Børs og står tilsammen for nærmere 40% av Hovedindeksen.

2020 ble imidlertid nok et sterkt år for Alfred Bergs norske aksjeteam. Alfred Berg Gambak ga en avkastning på 18,8% i fjor. En meravkastning på hele 11,5% mot Fondsindeksen og 14,3% mot Hovedindeksen. I et turbulent 2020 har vår indeksuavhengige og sentimentbaserte forvaltningsmetodikk dermed nok en gang vist seg å fungere, både i medvind og motvind. “Grønne aksjer” gjorde det også i 2020 svært godt, og flere av disse bidro sterkt til meravkastningen i Alfred Berg Gambak. NEL, Scatec Solar og Tomra bidro samlet med nærmere 12% avkastning på fondsnivå og forklarer dermed mye av fondets meravkastning i 2020. Andre aksjer som bidro sterkt var Nordic Semiconductor med 4,5% og KID med drøye 2%.

I 2019 ga fondet en avkastning på 24% mot 19,2% for Fondsindeksen. Også da gjorde NEL og Scatec Solar det godt. Fondet feiret 30 års jubileum i fjor, mens Leif Eriksrød feiret 10 års jubileum som ansvarlig for aksjeforvaltningen i Alfred Berg. De siste ti årene har Alfred Berg Gambak gitt en årlig meravkastning på 4,8% (12,8% mot 8,0% for Fondsindeksen). Dette gir en samlet meravkastning de siste ti årene på mer enn 100%. En investering i fondet ved oppstart for 30 år siden har gitt rundt 47 ganger investert beløp mot rundt 18 ganger investert beløp for indeks.

Våre mer indeksnære norske aksjefond, Alfred Berg Aktiv og Alfred Berg Norge (Inst), ga i 2020 en avkastning på henholdsvis 8,5% og 7,9%. Begge fondene ga dermed noe høyere avkastning enn sine indekser, etter fradrag for forvaltningshonorar. Alfred Berg Indeks ga i fjor en avkastning på 4,4%.

Sterkt i Norden

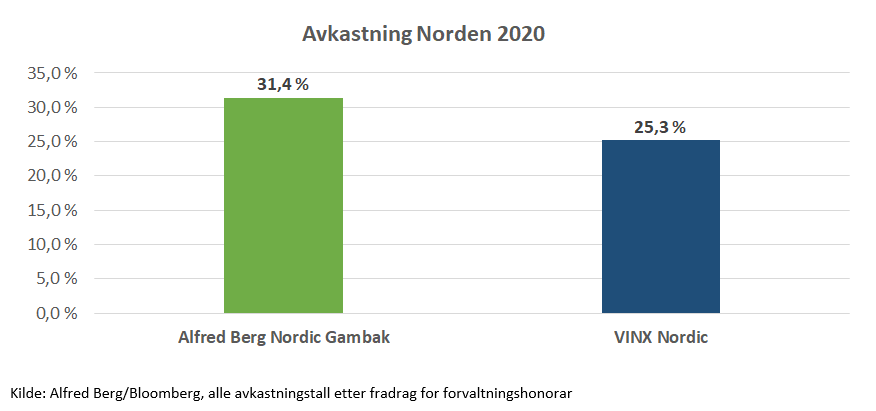

Mens avkastningen i det norske aksjemarkedet var på den svake siden i 2020, sammenlignet med det globale markedet, var avkastningen i det nordiske aksjemarkedet desto bedre. Den nordiske aksjeindeksen VINX steg solide 25% i løpet av fjoråret. Norden ga dermed mer enn 20% høyere avkastning enn Hovedindeksen på Oslo Børs.

I motsetning til Oslo Børs kan det nordiske markedet vise til en bred oppgang, med positiv avkastning for samtlige sektorer i 2020. Som på Oslo Børs var det forsyningssektoren, med sine grønne aksjer, som gjorde det sterkest. Sektoren steg nærmere 60%, mens kommunikasjonssektoren var svakest med en økning på knappe 10%. Begge sektorene bidro beskjedent til totalavkastningen i Norden da begge sektorene er relativt små. Med en økning på rundt 35% bidro den bredt diversifiserte industrisektoren mest til avkastningen for nordiske aksjer i fjor. Sektoren står for nærmere 30% av den nordiske indeksen og er med det den største sektoren i Norden.

Vi startet i slutten av 2018 Alfred Berg Gambaks nordiske søsterfond, Alfred Berg Nordic Gambak. Tanken bak lanseringen var at et nordisk univers ville gi større og bedre spillerom for den samme indeksuavhengige og sentimentbaserte forvaltningsmetodikken som det norske søsterfondet følger. I Norden ville vi få muligheten til i langt større grad å allokere til sektorer som er små i det norske markedet, som teknologisektoren. Vi ville også få tilgang til et større utvalg likvide aksjer, som er viktig i en sentimentbasert metodikk.

Fasiten for 2020 viser at metodikken har fungert godt også i det nordiske markedet. Fondet leverte solide 31,4%* avkastning mot 25,3% for indeksen, en meravkastning på drøye 6%. Også i Alfred Berg Nordic Gambak var det industrisektoren som bidro med mest avkastning. Deretter fulgte forbrukssektoren, hvor vår kraftige overvekt sørget for solid bidrag til tross for at sektoren er beskjeden i indeksen.

I 2019 ga fondet en avkastning på 21%. Med kun drøye to års historikk er fondet fortsatt under oppbygging. Interessen for fondet har vært sterk og forvaltningskapitalen i fondet ble nær doblet i 2020, som den også ble i 2019.

Nordisk small cap gir muligheter

Flere selskaper som tidligere var betegnet som nordiske small cap aksjer har i løpet av de siste årene blitt globale tungvektere, som Spotify, Klarna og Skype. I dette segmentet finnes det mange spennende vekstselskaper som er underanalyserte. Dette gir muligheten til å finne attraktive selskaper som går under radaren hos mange investorer. For langsiktige investorer handler det om å komme seg inn i disse selskapene på et tidlig stadium.

I juni lanserte vi fondet Alfred Berg Nordic Small Cap ESG. Fondet investerer i små og mellomstore nordiske selskaper og har en tydelig bærekraftig profil. Investorer får gjennom fondet eksponering mot nordisk bærekraftig innovasjon. Forvalter sikrer at investorene i fondet får god diversifisering gjennom å eie 80 -120 selskaper i porteføljen til enhver tid.

I løpet av det drøye halve året fra oppstarten i juni og ut 2020 steg fondet ikke mindre enn 44%, langt mer enn det nordiske aksjemarkedet. Fondets meravkastning kommer fra bærekraftige selskaper som ikke er fullt ut verdsatt av aksjemarkedet for sin gode inntjeningsvekst og gode ESG-profil.

Utsikter for 2021

I vår oppsummering av aksjeåret 2019 skrev vi følgende om utsiktene for 2020: “…frykt for Coronaviruset, preger kapitalmarkedene i starten av 2020.” men at “Aksjemarkedet her hjemme ser ut til å ta relativt lett på dette og er i skrivende stund ned knappe 2% for året.” Datoen var 5. februar 2020. To uker senere tok ikke kapitalmarkedene like lett på dette. Fra toppen 20. februar falt det norske aksjemarkedet rundt 35%. Andre aksjemarkeder og aktivaklasser korrigerte også kraftig ned.

Det er nærliggende å stille spørsmålet om markedet også nå i starten av 2021 tar for lett på konsekvensene av Coronaviruset. Vi vet allerede nå at konsekvenser av nedstengningstiltak vil påvirke selskapenes inntjening i hvert fall ut første halvår i 2021. Det ser dermed ut til at analytikernes estimater, som vanlig, ligger for høyt nå i starten av året. Normalt nedjusterer analytikerne estimatene gjennom året. Prisingen er fortsatt på høye nivåer, men ikke hinsides. Oslo Børs har nå en P/E på neste års inntjening på 15,8 og en P/B på 1,8. P/E på 2022 estimatene ligger dermed litt over gjennomsnittet siste ti år, som er rundt 14,5. For nordiske aksjer (MSCI Nordic) ligger P/E på ca. 20 mot et gjennomsnitt på ca. 16 siste ti år.

Enda lavere renter gjennom fjoråret og sentralbankenes solide stimulansepakker gjør at det fortsatt er få alternativer til aksjer for investorer som jakter avkastning på mer enn noen få prosent. Både FED og Norges Bank kuttet renten til null i fjor og FED sluser 120 milliarder USD inn i kapitalmarkedene hver måned. Når vaksineprogrammene kommer skikkelig i gang og økonomiene gradvis bedres gjør dette, sammen med nullrenter og sentralbankenes stimuli, det vanskelig å se for seg en større markedskorreksjon nå.

Vår interne indikator, Alfred Berg Sentimentindeks, er på sitt høyeste nivå siden vi begynte å beregne den i 2013. Risikoappetitten i markedet er dermed upåklagelig. For aktive forvaltere, som kan velge sektorer og enkeltaksjer uavhengig av indeks, byr 2021 fortsatt på gode muligheter.