Månedsrapport juni 2021

Økonomi og renter

Juni har vært en måned med generelt gode nyheter. Fra toppen i april har det vært en bred nedgang i antall Covid-19 smittede i Europa og USA. Dette sammenfaller med en gjenåpning av samfunnet. Enkelte land, slik som i Storbritannia, ser noe økt smitte som følge av gjenåpning samt nye virusvarianter. En større andel av befolkningen, derimot, er nå vaksinert og vi ser færre tilfeller av alvorlige sykehusinnleggelser. Det betyr ikke dermed at vi er ferdig med pandemien, for det kan tyde på at vaksinene har varierende effektivitet mot nye virusmutasjoner.

De makroøkonomiske tallene reflekterer økt aktivitet i forbindelse med avtagende koronarestriksjoner og generell optimisme. Arbeidsledigheten synker, prisnivået stiger, sentralbankene signaliserer en mer restriktiv pengepolitikk fremover og finansmarkedene tikker oppover. Forventet volatilitet i aksjemarkedet, VIX indeksen, er lavere ved slutten av juni sammenlignet med mai. Den er nå på det laveste nivået siden pandemien startet (15,83).

Hjemme overrasket Norges Bank ved å oppjustere rentebanen mer enn forventet. Det forespeiles nå fire økninger i styringsrenten innen juni 2022, med mulighet for en til i desember 2022. Norges Bank fremhever et bedre makroøkonomisk bilde og risiko assosiert med potensielle finansielle ubalanser ved null rente. Kronen viste overraskende små bevegelser. Det kan forklares av FED’s uttalelse dagen før om to forventede rentehopp før 2024.

I USA ser vi nå en større økning i prisnivået to måneder på rad (både CPI og PCE). Sentralbanken påpeker at hoppet i inflasjon er midlertidig, en konsekvens av økt økonomisk aktivitet etter nedstenging og forstyrrede forsyningslinjer. Videre peker FED på at de har de riktige verktøyene for å kunne begrense en høy prisvekst. Dette er viktig ettersom inflasjonsforventninger er tett bundet til realisert inflasjon. Om bedrifter og finansmarkedet er enig FED’s syn på at effektene er midlertidige, og under kontroll, kan en selvforsterkende inflasjon unngås. Prisingen i markedet tyder på at investorer generelt forventer en midlertidig effekt.

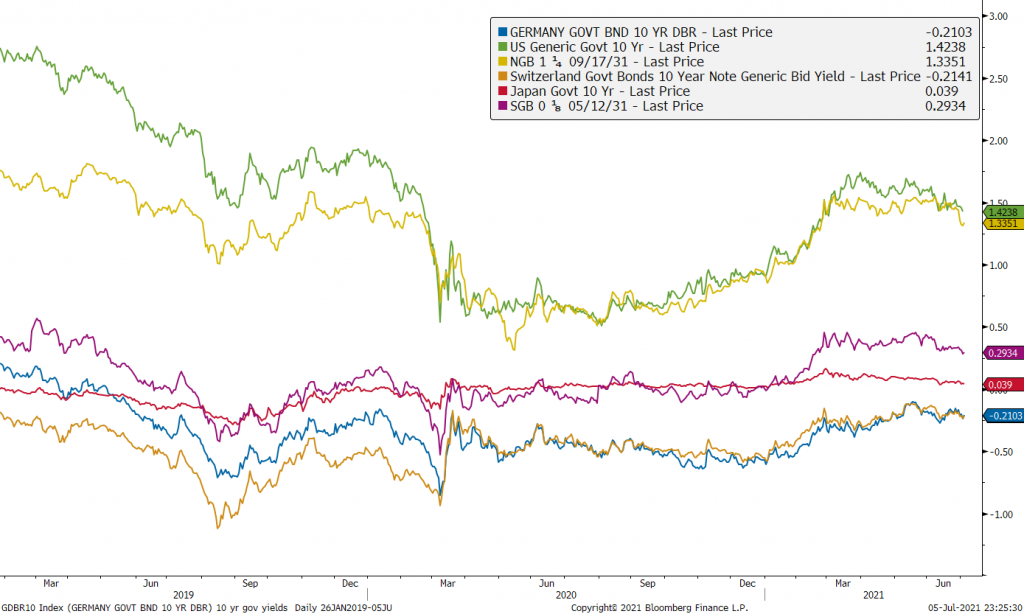

I takt med at de korte rentene stiger ser vi også at lange renter faller. 30 års amerikanske statsrenter er ned 20 basispunkter (bp) i juni, og endte på 2,08 %. På 10 års løpetid i stat ser vi at USA er ned 14 bp til 1,47 %, Tyskland ned 2 bp til -0,21 %, Norge ned 17 bp til 1,36 %, og Sverige ned 12 bp til 0,32 %. Kurveflatningen er også synlig i den norske swapkurven som viste en utgang i den korte enden (2 år) på +15 bp, og -10 bp på den lengre enden (10 år).

Fra toppen; amerikansk, norsk, svensk og tysk 10år statsrente, siste 2 år.

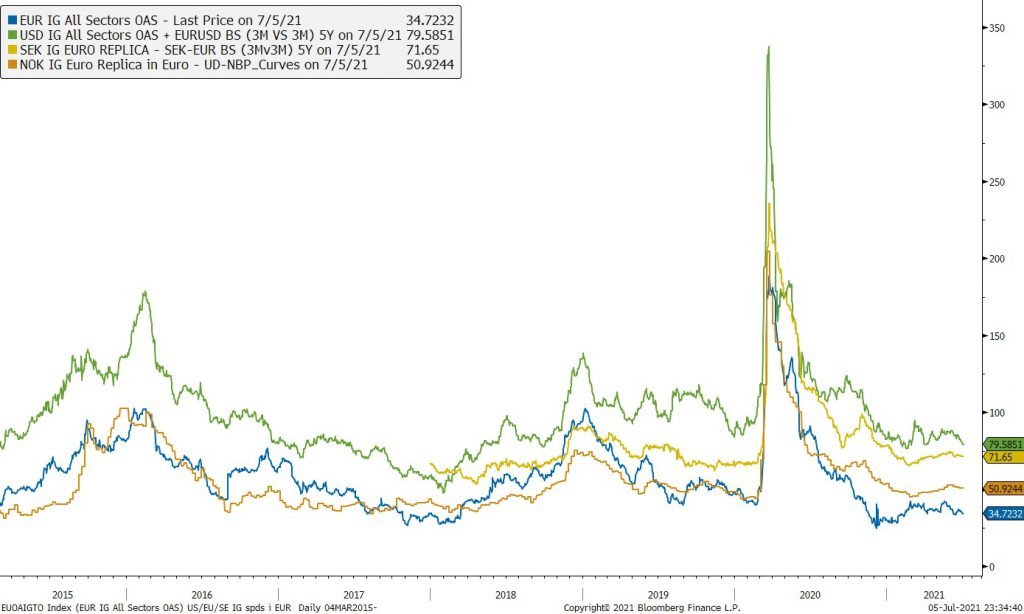

I kredittmarkedet var det høy emisjonsaktivitet i første del av måneden, men roet seg inn mot månedsslutt i sammenheng med sommerferie. Europeisk IG spreadet in ca fem punkter, mens de norske spreadene endte måneden tilnærmet uendret. Vi fortsetter derfor med spreader på historisk lave nivåer.

Utviklingen i kredittpåslag for Norge, Europa og USA siste 5 år.

Utviklingen i våre rentefond

Likviditetsfond

3 måneders NIBOR endte på 0,2 %, ned 4 bp fra starten av måneden. Likviditetsfondene fortsatte den stabile trenden fra tidligere i år og endte opp ca 5 bp høyere enn ved starten av måneden.

Alfred Berg Likviditet var opp 0,03 % i juni.

Alfred Berg Likviditet Pluss (Classic) var opp 0,03 % i juni.

Alfred Berg Nordisk Likviditet Pluss (Inst) var opp 0,05 % i juni.

Norske Obligasjonsfond

Ettersom obligasjonsrentene i 1-4 år segmentet økte i juni har fondene med moderat durasjon hatt et negativt bidrag fra økningen. Strategien med å ligge marginalt undervektet durasjon viste seg derfor å være hensiktsmessig. Et stabilt kredittpåslag med marginal inngang, om noe, fører til en måned med noe oppgang for de fleste norske fondene

Alfred Berg Obligasjon (Classic) var opp 0,05 % i juni.

Alfred Berg Kort OMF var opp 0,00 % i juni.

Alfred Berg Kort Stat var ned -0,08 % i juni.

Nordiske Obligasjonsfond

Spreadinngangen i EUR og SEK har bidratt til bedre avkastning i de nordiske fondene. Rentebevegelsene i markedet gjør også utslag her hvor fondet med lengst durasjon gjør det best som følge av nedgangen i lange renter.

Alfred Berg Nordic Investment Grade (Inst) var opp 0,18 % i juni.

Alfred Berg Nordic Investment Grade Mid Duration (Inst) var opp 0,19 % i juni.

Alfred Berg Nordic Investment Grade Long Duration (Inst) var opp 0,48 % i juni.

Alfred Berg Nordisk Ansvarlig Kapital var opp 0,39 % i juni. Spreadene i subordinert kapital i EUR gikk inn 8 bp i juni, mens det spreadet ut 2 bp i NOK. Fondsobligasjoner i NOK, derimot, så spreadene gå inn ca 10 bp. Ansvarlig fondet fortsatte derfor trenden fra tidligere i år og leverte 0,39 % avkastning.

Alfred Berg Income var opp 0,45 % i juni. I første halvår 2021 ga fondet en avkastning på 3,1 %. I juni var finans den sterkest bidragende sektoren og shipping den andre beste. Positive nyheter i porteføljen var at containerselskapet Seaspan steg kraftig i pris når selskapet fikk offentlig rating i juni. Hoist Group Holding steg også mye grunnet at selskapet blir kjøpt opp. Vi fortsetter med en uendret strategi.

Alfred Berg Nordic High Yield var opp 1,54 % i juni. Emisjonsaktiviteten i det nordiske høyrentemarkedet var meget høy også i juni, og ble det utstedt rundt NOK 18 milliarder, fordelt på 27 obligasjonslån. Så langt i 2021 er volumet oppe i rundt NOK 100 milliarder, sammenlignet med NOK 90 milliarder for hele 2020. Blant de nye lånene fant man bl.a. investeringsselskapet VNV Global AB, oljeserviceselskapet Kent Global Plc og tjenesteselskapet PHM Group Holding Oy. De største bidragsyterne til månedens avkastning var shippingselskapene American Tankers, Teekay Shuttle Tankers og Golar LNG. Fremover venter vi fortsatt høy volatilitet og usikkerhet med tanke på den reelle fundamentale effekten koronaviruset har på den globale økonomien. Økte renter og inflasjon kan utgjøre en trussel på lengre sikt. Men vi er mer komfortable med dagens nivåer og utsikter enn vi var tidligere i krisen. Vi mener dagens marked skaper muligheter for den langsiktige investor. Emisjonsmarkedet ventes å ta en pause i sommermånedene, før aktiviteten sannsynligvis tar seg opp igjen fra midten av august.

Aksjemarkedet i juni

Norske aksjer

Juni fulgte opp tidligere måneder og leverte nye rekordnoteringer for Hovedindeksen (OSEBX) på Oslo Børs, Hovedindeksen endte opp 1,3 % for måneden. Hittil i år er den opp 15,1 %. Det er fortsatt tro på at de store statlige stimulansepakker opprettholde den økonomiske veksten som har kommet på vei ut av pandemien.

Industrisektoren ble den største positive bidragsyteren for børsen. Dette er en sammensatt sektor med forskjellige drivere. Tomra var den enkeltaksjen som bidro mest uten at det har vært konkrete hendelser rundt selskapet. Shippingaksjene MPC Container Ships og Golden Ocean Group nyter godt av sterke spotrater og hadde en god måned. NEL bidro på den positive siden etter en svak utvikling tidligere i år.

Energisektoren ble den nest største bidragsyteren til børsoppgangen. Som forrige måned, skyldtes dette først og fremst en sterk oljepris. Aker BP bidro mest ettersom Equinor skuffet litt i etterkant av kapitalmarkedsdagen. Equinor melder om lavere forventet avkastning på fornybarprosjekter fremover som følge av sterk konkurranse.

Kommunikasjonssektoren ble den tredje største bidragsyteren. Sektoren består bare av Telenor og Schibsted/Adevinta. Kursoppgangene var små, men likevel nok til en tredjeplass. Det var lite nyheter i sektoren, annet enn at Adevintas oppkjøp av Ebays rubrikkvirksomhet nærmer seg fullført.

IT-sektoren ble den største negative bidragsyteren i juni. Det var ikke spesielt store utslag, men tungvekteren Nordic Semiconductor falt noe tilbake etter et sterkt år så langt. Det lå ingen spesielle hendelser til grunn for fallet.

Utviklingen i våre aksjefond

Alfred Berg Gambak var ned 1,0 % i juni, mens Fondsindeksen steg med 1,3 %. Fondets aktive andel er 51,0 %.

Ved månedsskiftet var Alfred Berg Gambaks største posisjoner Nordic Semiconductor (5,9 %), Aker BP (5,4 %) og Yara (4,6 %).

Aksjene som bidro mest i positiv retning i juni var Aker BP som steg 12,5 % (+0,54 % på porteføljenivå), Tomra Systems som steg 10,9 % (+0,32 %) og Elkem som steg 4,6 % (+0,17 %) . De som trakk mest ned var Nordic Semiconductor som falt 5,9 % (-0,37 %), Kid som falt 10,3 % (-0,37 %) og Protector Forsikring som falt 8,1 % (-0,29 %).

Vi har redusert posisjonene i Nordic Semiconductor, Aker og Fjordkraft, samt solgt resten av posisjonene i Scatec og Hexagon Composites i juni. Vi har økt posisjonene i Aker BP, Lerøy Seafood og Kongsberg Gruppen, samt tatt nye posisjoner i Equinor og Elopak i samme periode.

Alfred Berg Aktiv var opp 0,2 % i juni, mens Fondsindeksen steg med 1,3 %. Fondets aktive andel er 44,8 %.

De største bidragsyterne i positiv retning var overvekt i Aker BP (som bidro med 0,36 % i forhold til Fondsindeksen), overvekt i Tomra Systems (0,12 %) og overvekt i Elkem (0,09 %). De som trakk i negativ retning var overvekt i Protector Forsikring (-0,31 %), overvekt i Nordic Semiconductor (-0,23 %) og undervekt i MPC Container Ships (-0,23 %).

Vi har redusert vektingen i Telenor, Protector Forsikring og Fjordkraft i juni. Vi har økt vektingen i Aker BP, Norsk Hydro og Orkla i løpet av den samme perioden.

Alfred Berg Norge (Inst) var opp 0,5 % i juni, mens Fondsindeksen steg med 1,3 %. Fondets aktive andel er 31,4 %.

De største bidragsyterne i positiv retning var overvekt i Aker BP (som bidro med 0,27 % i forhold til Fondsindeksen), undervekt i Veidekke (0,08 %) og overvekt i Tomra Systems (0,08 %). De som trakk i negativ retning var undervekt i MPC Container Ships (-0,23 %), overvekt i Protector Forsikring (-0,22 %) og undervekt i NEL (-0,20 %).

Vi har redusert vektingen i Telenor og Fjordkraft, samt solgt oss ut av NEL i juni. Vi har økt vektingen i Equinor og Norsk Hydro i løpet av den samme perioden.

Våre framtidsutsikter

I vår taktiske allokering anbefaler vi en nøytralvekt i norske aksjer. Usikkerheten er for tiden høy. Aksjemarkedet fremstår som attraktivt sammenlignet med alternative investeringsmuligheter på grunn av lave renter internasjonalt. Den kraftige oljeprisoppgangen øker inntjeningsforventningene, og gjør at prisingen av Oslo Børs nærmer seg normalområdet.

Nordiske aksjer

Det ble fortsatt god utvikling totalt sett på verdens børser i juni, men med andre drivere enn det vi har blitt vant med. Internasjonalt var det oppgang i USA og Europa inkludert Norden, mens Asia og Emerging markets viste en svakere utvikling.

Økonomiske konjunkturer har flatet litt ut, fremdeles på et høyt nivå. Forventningsindikatorer i næringslivet holder seg høyt, uten at renteoppgangen som var et tema i vinter har meldt sin ankomst. Alt i alt en god kombinasjon for aksjemarkedet.

Kanskje litt overraskende var det helse som var sterkeste sektor i Norden gjennom juni. Overraskende fordi helse gjerne omtales som en litt defensiv sektor. Men mesteparten av oppgangen skyldes ett selskap, Novo Nordisk. Videre på rankinglisten finner vi finans og materialer. Nederst kom energi, forsyning og konsumvarer.

Utviklingen i våre nordiske aksjefond

Alfred Berg Nordic Gambak var ned -1,5 % i juni. Til sammenlikning var den nordiske fellesindeksen i norske kroner + 2,6 %. Viktigste positive bidrag til avkastningen var sektorene energi og forsyning, hvor våre aksjer gjorde det bra. De negative sektorbidragene var industri og konsumvarer, hvor vår tidligere vinneraksje Evolution Gaming hadde en meget svak måned, med en nedgang på 14,5 %. Aktiv andel er 75,2 %. Siden det var store bevegelser i markedet i fjor på denne tiden, kommer 12 mnd rullerende avkastning til å variere en del fremover.

Fondet har en overvekt i konsumvarer og materialer, og undervekt i helse, IT og kommunikasjonstjenester. De store trendene er at fondet fortsatt er posisjonert for syklisk oppgang og økt forbruk på nettbaserte tjenester, selv om vi har justert vektingen i løpet av måneden. Ved månedsskiftet var fondets største posisjoner Novo Nordisk (8,20 %), Evolution Gaming Group (4,4 %) og A.P. Møller-Maersk (4,3 %).

Aksjer som bidro mest i positiv retning var Aker BP, som steg 12,5 % (0,4 % på porteføljenivå), AP Møller-Maersk, som steg 7,5 % (0,3%) og New Wave, som steg 5,4 % gjennom måneden (0,1). I negativ retning trakk Evolution Gaming (tidligere en klar vinner), som falt 14,5 % (-0,5 % på porteføljebasis) og Bonava, som falt 10,4 %(-0,3).

I løpet av måneden har vi økt posisjonene i bl.a. Novo Nordisk, Kesko og ABB. Vi har redusert eksponeringen mot Boozt, Peab og Electrolux.

Noen nøkkeltall for porteføljen er aggregert P/E er 18,1 vs. 20,4 for indeksen. Siste tre måneder har konsensusestimatene for porteføljeestimatene økt 16,1 % vs 10,6 % for indeksen som helhet.

Alfred Berg Nordic Small Cap ESG var ned -1,6 % i løpet av måneden, mens fondets referanseindeks Carnegie Nordic Small Cap økte med 0,1 %. På sektornivå var ikke-holdbare varer på slutten av måneden den største overvekten (+ 6,0 %), etterfulgt av industrisektoren (+ 3,2 %). Eiendomssektoren utgjorde den største undervekten (-6,1 %) etterfulgt av finanssektoren (-4,2 %). På selskapsnivå var posisjonene i Valmet OYJ (+ 2,5 %), Boliden (+ 2,3 %) og Inwido (+ 2,1 %) den største overvekten.

Aksjene som bidro mest til fondets relative utvikling i løpet av måneden var Gapwaves AB, Valmet OYJ og Collector AB. Aksjene som hadde det dårligst i løpet av måneden relativt sett var Sedana Medical AB, Bonava AB og SmartEye AB.

I løpet av måneden kjøpte vi blant annet aksjer i Collector AB, QT Group OYJ, Collector AB og OX2 AB. Vi fortsetter å gjøre en positiv vurdering av en rekke selskaper i helsesektoren som vi anser for å være undervurdert. Undervekt i sektorer som industri og ikke-holdbare varer, som ble sterkt påvirket av nedleggelser og redusert etterspørsel i 2020. Vi er ”lagerplukkere” og har derfor ingen uttalt sektorfordeling, men selskaper i samme sektorer har vanligvis visse fellestrekk. Som et resultat kan sektorvektene våre bli påvirket.

Globale aksjer

Juni måned ble nok en positiv måned i aksjemarkedet, spesielt for norske investorer da dollar styrket seg markant gjennom måneden mot norske kroner. Fasit på avkastning for verdensindeksen ble 5,2 % målt i norske kroner, og 1,5 % målt i dollar. Bekymringene knyttet til inflasjon som vi observerte i markedene i mai preget ikke markedene nevneverdig i juni. Juni markerer slutten på et sterkt halvår for aksjemarkedene. S&P 500 indeksen har steget hele 16 % hittil i år i dollar. De siste 20 årene er det bare 2019 som har et bedre halvår enn det aksjemarkedene har kastet av seg hittil i år. Også verdensindeksen MSCI World (fondets referanseindeks) har hatt et rekordsterkt halvår med en avkastning på 13,3 % hittil i år i dollar.

Ser vi på avkastning på sektornivå er det interessant å merke seg at IT sektoren kom sterkt tilbake i juni (6,8 % målt i dollar). På den andre siden så vi finans og materialer med solid negativ avkastning (hhv -3,5 % og -4,2 % målt i dollar). Disse to sektorene var blant vinnersektorene hittil i år ved inngangen av juni. IT sektoren inneholder mange såkalte vekstselskaper. Det vil si selskaper med høye forventinger til fremtidig vekst, og som er dyre på tradisjonelle prisingsmultipler. Denne aksjegruppen ble hardt straffet da renter gikk opp, og inflasjonsfrykten tiltok tidligere i år. Grupperer vi aksjene i faktorer, og ser på MSCI sine faktorindekser i juni, så ser vi at verdiaksjer var ned -1,5 %. Derimot gjorde såkalte kvalitetaksjer et solid rykk på 3,7 %, og i tillegg hadde aksjer med lav prissvingning og momentumaksjer en god måned (begge opp rundt 1 %). Med unntak av energisektoren, kan man si at det i løpet av juni ble en pause i rotasjonen vi har observert tidligere i år.

Utviklingen i vårt globale aksjefond

Alfred Berg Global var opp 2,4 % i juni. Fondets referanseindeks, MSCI World (verdensindeksen), endte i samme periode opp 5,5 %. Hittil i år er Alfred Berg Global opp 10 %, mot 11,8 % for verdensindeksen. Porteføljen har en mer defensiv posisjonering enn referanseindeksen med større eksponering mot kvalitetsselskaper med høy lønnsomhet over tid, god cashgenerering og stabile eller økende marginer.

I takt med sentimentsendringene vi observerte i markedet i løpet av måneden justerte vi ned noe på overvekten i materialsektoren og finanssektoren, og kjøpte mer i IT og helsesektoren. Etter disse justeringene har fondet fortsatt størst overvekt i sektorene finans og industri, og størst undervekt i konsum og helse. Vi har vektet oss opp noe mer opp i selskaper innen helseutstyr, farmasi og software, og redusert vekten i forsikringsselskaper samt bilprodusenter og leverandører til bilindustrien.

I Alfred Berg Global bruker vi kvantitative modeller til å identifisere aksjer med godt sentiment, høy kvalitet, lav til moderat volatilitet og fornuftig prising. Vi forventer at porteføljen vil gjøre det relativt bra i et marked med moderat til lav risikoappetitt, men vil henge noe etter i et marked med stor optimisme.