Månedsrapport august 2021

Økonomi og renter

Veksten i verdensøkonomien fortsatte i august, dog på et lavere vekstnivå enn de foregående månedene. Det er konsistent med at mange av gjenåpningseffektene begynner å bli tatt ut, og man nærmer seg en aktivitet på linje med nivået før pandemien. Vi ser at skiftet fra tjenester til varekjøp gjennom krisen nå reverserer seg noe, og forbruket av tjenester øker i god takt. Finansmarkedene virker sterke og relativt upåvirket av forventinger om innstramming av den løse pengepolitikken i flere land.

Delta-varianten preger fortsatt risikobildet. Kina, med aggressive tiltak for å stoppe spredning, tar i bruk omfattende nedstengninger for å minimere smitte. New Zealand utsatte en forventet renteheving som følge av nasjonale nedstengninger. Begge land har forholdsvis lav vaksinasjonsgrad sammenlignet med Storbritannia, Europa og USA. Delta-varianten forårsaker høye smittetall, også her til lands, men vaksiner ser ut til å redusere reproduksjonsraten og forhindre de mest alvorlige sykdomsforløpene.

Gjennom august har det vært fokus på FEDs diskusjoner rundt nedtrappingen av støttekjøp eller «tapering». Mest spenning var knyttet til Jerome Powell’s Jackson Hole tale. Det var imidlertid lite nytt som ble signalisert. Powell gjentok at nedtrappingen kan finne sted i år dersom aktivitet i økonomien fortsetter som ventet. Ettersom gjennomsnittlig inflasjon nær 2 % vurderes som oppnådd er det mye fokus på arbeidsmarkedet. Det er fortsatt en høyere arbeidsledighet enn før pandemien, men paradoksalt nok, også mange utlyste stillinger og rapporter som peker på at bedrifter har vanskeligheter med å tiltrekke seg nok arbeidskraft. Noen forklaringer bygger på de generøse arbeidsledighetsordningene (som nå er stoppet) og effekten av at rekordmange amerikanere har pensjonert seg under pandemien.

Selv om de amerikanske inflasjonstallene er høye vurderer fortsatt FED og markedet det som forbigående. Synspunktet stemmer overens med observasjonen at varer i enkelte segmenter er hoved-driverne bak økningen i prisnivå. Disse segmentene er de som har slitt mest med høyere innkjøpspriser og flaskehalser i forsyningsledd. Det er heller ikke betydelige tegn til lønnsvekst i arbeidsmarkedet som helhet, hvilket skal være forutsetningen for forlenget inflasjonspress.

I Norge er fastlands-BNP tilbake til nivået før pandemien. Det er få tegn på betydelig inflasjon men observatører peker på den relativt høye prisveksten i Norge i starten av krisen som et resultat av kronesvekkelsen bidrar til å dempe inflasjonspresset nå. Norges Bank er fortsatt forventet å starte renteøkningene ved september-møtet ettersom det ikke har vært nevneverdige endringer i utsynet på økonomien.

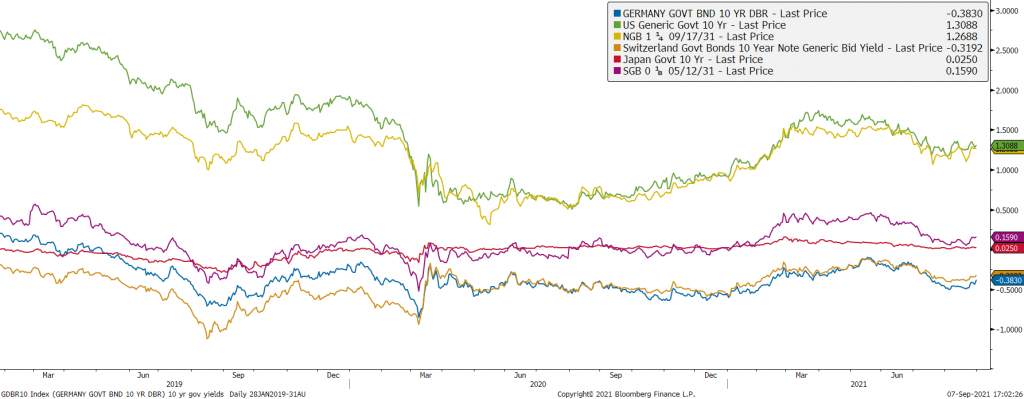

Lange renter er opp gjennom august, hvor 10 års statsrente er opp 9pkt i Norge og USA, samt 8pkt i Euro.

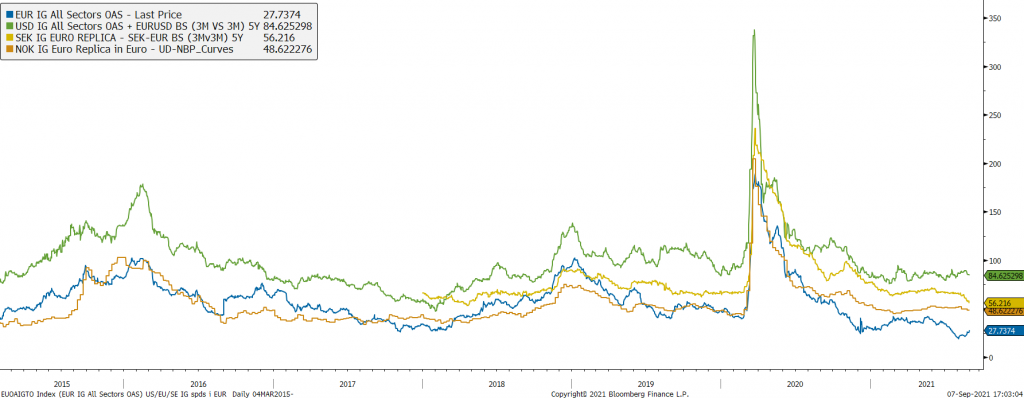

Aktiviteten i førstehåndsmarkedet økte betydelig i august etter en feriestille juli måned. Handelen i annenhåndsmarkedet har også økt i takt med at flere aktører er tilbake. Ved utgangen av måneden virker det også å være god aktivitet i EUR markedet. Der kredittpåslag har gått noe inn, i NOK og SEK, ser vi en liten utgang i EUR markedet. Det fremstår naturlig etter den store inngangen i sommermånedene var potensielt drevet av kjøpepress og mindre likvide markeder. Markedet for kreditt er fortsatt sterkt, og på kort sikt er det lite som tilsier at dette skal avta.

Utviklingen i våre rentefond

Likviditetsfond

3 måneders nibor rente økte 10pkt fra 0,32 % til 0,42 % i august. Kombinert med noe inngang i kredittpåslagene endte pengemarkedsfondene opp 9-10pkt for måneden. Som foregående måneder ser vi stor etterspørsel og mindre tilgjengelighet av obligasjoner med kortere gjenværende løpetid.

Alfred Berg Likviditet var opp 0,05 % i august.

Alfred Berg Likviditet Pluss (Classic) var opp 0,09 % i august.

Alfred Berg Nordisk Likviditet Pluss (Inst) var opp 0,09 % i august.

Norske Obligasjonsfond

Norske swap renter økte 8-9pkt over hele kurven, og har bidratt negativt til avkastningen i august. Stabile kredittmarkeder med noe inngang i påslag har motvirket dette noe, men resultatet er en måned med noe negativ avkastning.

Alfred Berg Obligasjon (Classic) var ned -0,09 % i august.

Alfred Berg Kort OMF var opp 0,09 % i august.

Alfred Berg Kort Stat var ned -0,04 % i august.

Nordiske Obligasjonsfond

Stabiliteten i det svenske og europeiske kredittmarkedet gjør at de nordiske fondene også reflekterer avkastningen vi ser i de norske. I tillegg ser vi at de fondene med kortere durasjon har en bedre avkastning gitt økningen i renter.

Alfred Berg Nordic Investment Grade (Inst) var opp 0,10 % i august.

Alfred Berg Nordic Investment Grade Mid Duration (Inst) var ned -0,06 % i august.

Alfred Berg Nordic Investment Grade Long Duration (Inst) var opp -0,47 % i august.

Alfred Berg Nordisk Ansvarlig Kapital var opp 0,07 % i august. I Norge var det en inngang i kredittpåslaget på fondsobligasjoner, noe som bidro til avkastningen i Alfred Berg Nordisk Ansvarlig Kapital. Inngangen var noe mindre for ansvarlige lån, og i EUR markedet så vi tilnærmet null endring. Sammen med et stabilt marked endte avkastningen i fondet opp 7pkt på tross av oppgangen i renter.

Alfred Berg Income var opp 0,33 % i august, som kan sees som forventet. High-yield delen av porteføljen bidro godt, spesielt selskaper med BB-rating hadde en god måned. Finans, shipping, industri og teknologisektorene bidro best. Den svakeste utviklingen i porteføljen i August hadde IG-obligasjoner i EUR. Vi deltok i noen av de nye obligasjonene, blant annet Wallenius Wilhelmsen, Øyfjellet, Bewi og Media and Games. Fondet har en god likviditetsbuffer.

Alfred Berg Nordic High Yield var opp 0,74 % i august. Etter et veldig aktivt første halvår av 2021, med mer enn NOK 100 milliarder i obligasjonsvolum, var emisjonsaktiviteten noe mer dempet gjennom sommeren. Men i midten av august tok aktiviteten seg opp igjen, og det ble utstedt obligasjoner for rundt NOK 5 milliarder, fordelt på seks obligasjonslån. Blant de nye lånene fant man bl.a. shippingselskapet Wallenius Wilhelmsen, eiendomsselskapet Genova Property og industriselskapet BEWi, som utstedte et bærekrafts-linket obligasjonslån. Fremover venter vi fortsatt høy volatilitet og usikkerhet med tanke på den reelle fundamentale effekten koronaviruset har på den globale økonomien. Økte renter og inflasjon kan utgjøre en trussel på lengre sikt. Men vi er mer komfortable med dagens nivåer og utsikter enn vi var tidligere i krisen. Vi mener dagens marked skaper muligheter for den langsiktige investor. Emisjonsmarkedet ventes å være veldig aktivt i de kommende tre månedene.

Aksjemarkedet i august

Norske aksjer

Oslo Børs har satt nye rekordnoteringer samtlige måneder i år. Hovedindeksen (OSEBX) steg 0,7 prosent i august og er opp 17,2 % så langt i 2021. Resultatsesongen for andre kvartal er ferdig, og oppsummert kan vi si at det har vært en sterk sesong. Inntjeningsforventningene er ytterligere oppjustert, og ligger nå vesentlig over 2019 som var forrige «normalår».

Energisektoren var den største positive bidragsyteren til børsoppgangen i august. Det skyldtes ene og alene Equinor, ettersom de andre selskapene av betydning i sektoren hadde negativ kursutvikling. Den positive utviklingen for Equinor kan forklares med høy andel gassproduksjon. Gassprisene i Europa har vært meget sterke den siste tiden.

Finanssektoren var den nest største bidragsyteren i august, selv om oppgangen var beskjeden. De store selskapene i sektoren var tilnærmet uendret, men B2 Holding kunne vise til en fin oppgang etter gode resultater.

Industrisektoren ble tredje største bidragsyter etter sterk oppgang for Tomra Systems og enkelte shippingaksjer. Særlig Golden Ocean og Wallenius Wilhelmsen hadde en god måned etter sterke resultater. NEL trakk i negativ retning etter svake resultater for andre kvartal.

Materialsektoren var den største negative bidragsyteren i august. Nedgangen kan tilskrives Yara som påvirkes negativt av de høye gassprisene. Yara opplever gode priser i sine markeder, men investorene frykter at gassprisene vil slå hardere på marginene.

Utviklingen i våre aksjefond

Alfred Berg Gambak var opp 0,94 % i august. Fondsindeksen steg med 0,33 %. Fondets aktive andel er 49,6%.

Ved månedsskiftet var Gambaks største posisjoner Nordic Semiconductor (6,8 %), Elkem (4,3 %) og Borregaard (4,2 %).

Aksjene som bidro mest i positiv retning i august var Elkem som steg 13,2 % (+0,50 % på porteføljenivå), Kid som steg 11,1 % (+0,38 %) og Protector Forsikring som steg 7,8 % (+0,27 %). De som trakk mest ned var Entra som falt 8,6 % (-0,30 %), Yara som falt 6,2 % (-0,27 %) og Aker BP som falt 4,9 % (-0,22 %).

Vi har redusert posisjonene i Orkla, Subsea 7, Aker BP og Yara i August. Vi har økt posisjonene i Equinor, Austevoll Seafood, Gjensidige og Norsk Hydro i den samme perioden.

Alfred Berg Aktiv var opp 1,15 % i august. Fondsindeksen steg med 0,33 %. Fondets aktive andel er 45,3 %.

De største bidragsyterne i positiv retning var overvekt i Elkem (som bidro med 0,37 % i forhold til Fondsindeksen), overvekt i Wallenius Wilhelmsen (0,27 %) og undervekt i Nel (0,26 %). De som trakk i negativ retning var undervekt i Equinor (-0,28 %), overvekt i Aker BP (-0,18 %) og undervekt i Mowi (-0,13 %).

Vi har redusert posisjonen i Entra, og solgt oss ut av Hexagon Composites i august. Vi har økt vektingen i Norsk Hydro, Wallenius Wilhelmsen, Equinor og B2 Holding i løpet av den samme perioden.

Alfred Berg Norge (Inst) var opp 1,07 % i august. Fondsindeksen steg med 0,33 %. Fondets aktive andel er 31,8 %.

De største bidragsyterne i positiv retning var undervekt i Nel (som bidro med 0,26 % i forhold til Fondsindeksen), overvekt i Elkem (0,26 %) og overvekt i Wallenius Wilhelmsen (0,21 %). De som trakk i negativ retning var undervekt i Equinor (-0,13 %), overvekt i Aker BP (-0,11 %) og overvekt i Akva Group (-0,10 %).

Vi har redusert posisjonene i Entra og Nordic Semiconductor, og solgt oss ut av Hexagon Composites i august. Vi har økt vektingen i Mowi i løpet av den samme perioden.

Våre framtidsutsikter

I vår taktiske allokering anbefaler vi fremdeles nøytralvekt i norske aksjer. Aksjemarkedet fremstår som attraktivt sammenlignet med alternative investeringsmuligheter på grunn av lave renter internasjonalt. Prisingen av Oslo Børs har falt etter sterk inntjeningsutvikling, men er fremdeles i overkant av historisk gjennomsnitt.

Nordiske aksjer

Et godt børsmomentum fortsatte i august. Det gjelder mesteparten av børs-verdenen, med deler av Asia og Latin-Amerika som unntak. Den norske kronen har styrket seg noe mot internasjonale valutaer, så avkastningen målt i NOK blir svakere enn i lokal valuta. Dette jevner seg ut over tid.

Rapporteringssesongen er over for denne gang. Resultatene ble stort sett oppfattet som bra. Aggregert for den nordiske indeksen kom omsetning 3 % over konsensus, mens fortjeneste kom 10 % over. Det er en god kombinasjon. Fordelingen mellom sektorer varierer – og er gjenstand for tolkninger – men kommunikasjon og teknologi kom godt ut av det. Som et resultat av gode kvartalsresultater, er forventningene til inntjening fremover tatt videre opp. Det pleier å være et godt tegn for fremtidig avkastning.

Beste sektor i Norden gjennom august var forsyning. Strømprisene i Norden er uvanlig høye, og det tjener forsyningselskaper på. Deretter kom eiendom, som fremdeles tjener på at den forventede renteoppgangen lar vente på seg. En begynnende konsolidering av eiendomssektoren i Sverige har heller ikke skadet. Svakeste sektor var konsumvarer, hvor noen av de svenske leverandørene av bilutstyr trakk ned. Materialer trakk også ned, til tross for at selskapene i sektoren stort sett leverer gode tall.

Utviklingen i våre nordiske aksjefond

Alfred Berg Nordic Gambak var ned -0,53 % i august. Til sammenlikning var den nordiske fellesindeksen i norske kroner – 0,3 %. Viktigste positive bidrag til avkastningen var sektorene industri og konsumvarer. De negative sektorbidragene var energi (Aker BP hadde en svak måned, tross god oljepris) og IT. Aktiv andel er 74,0.

Fondet har en overvekt i konsumvarer og materialer, og undervekt i IT, finans og kommunikasjonstjenester. Ved månedsskiftet var fondets største posisjoner Novo Nordisk (9,0 %), Maersk (4,0 %) og Uponor (3,8 %).

Aksjer som bidro mest i positiv retning var Kindred AB, som steg 10,6% (0,3% på porteføljenivå), Mekonomen AB, som steg 15,6 % (0,2 %) og Kungsleden AB, som steg 9,3 % gjennom måneden (0,2 %). I negativ retning trakk Evolution Gaming, som falt 9,0 % (-0,4 % på porteføljebasis), Sydbank, som falt 5,8 % (- 0,2 %) og SSAB, som falt 8,4 % (-0,2 %).

I løpet av måneden har vi økt posisjonene i bl.a. Nokia, Outokumpu og Electrolux Professional. Vi har redusert eksponeringen mot Metsa Board, Salmar og Lifco.

Noen nøkkeltall for porteføljen er at aggregert P/E er 19,8 vs. 20,6 for indeksen. Siste tre måneder har konsensusestimatene for porteføljeestimatene økt 15,0 % vs 11, 6% for indeksen som helhet.

Alfred Berg Nordic Small Cap ESG var opp 0,86 % i august. Fondets referanseindeks, Carnegie Nordic Small Cap, økte med 0,83 %. På sektornivå, på slutten av måneden, var ikke-varige varer den største overvekten (+ 6,1 %), etterfulgt av industrisektoren (+ 4,0 %). Eiendomssektoren sto for den største undervekten (-5,3 %), etterfulgt av finanssektoren (-3,2 %). På selskapsnivå var possisjonen i Bufab AB (+ 2,1 %), Inwido AB (+ 2,1 %) og Uponor Oyj (+ 1,9 %) de største overvektene.

Aksjene som bidro mest til fondets relative utvikling i løpet av måneden var Garo AB, QT Group Oyj og Solar A / S. Aksjene som bidro negativt i løpet av måneden var Gapwaves AB, Boliden AB og vår undervekt i Kahoot ASA.

I august kjøpte vi aksjer i blant annet Vitec Software Group AB, Outokumpu Oyj og Hexpol AB. Vi fortsetter å foreta en positiv vurdering av visse selskaper i helsesektoren som vi anser som undervurderte. Undervekter i sektorer, for eksempel industri og ikke-varige varer, som ble sterkt påvirket av nedleggelser og redusert etterspørsel i 2020, ble stengt i vår. Vi er “aksjeplukkere” og har derfor ingen uttalt sektortildeling, men selskaper i de samme sektorene har vanligvis visse fellestrekk. Som et resultat kan sektorvektene påvirkes.

Globale aksjer

Det store temaet i august måned i markedene var møtet sentralbanksjefene hadde i Jackson Hole USA. Med FED (Amerikanske sentralbanken) i spissen ble det knyttet stor spenning til hvilke signaler det ville komme ut fra dette møtet. Fasit ble reiterering av tidligere signaler, med en balanse mellom snarlig redusering av sentralbankens (FED) støttekjøp, såkalt Quantitative Easing, men samtidig muligheter for videreføring av disse programmene. Alt avhengig av makroøkonomiske indikatorer fremover. Markedene hadde dermed nok en god måned, og er inne i sin sjuende måned med positiv avkastning om vi ser på S&P 500 indeksen og verdensindeksen (MSCI World). S&P 500 hadde en avkastning på 3 % målt i dollar, og 1,5 % målt i NOK. Den norske kronen styrket seg gjennom måneden, og avkastningen ble noe mindre for norske investorer.

Ser vi på sektoravkastning fikk Kommunikasjon, IT og Finans best avkastning (hhv. 3,9 %, 3,8 % og 3,4 % målt i dollar). Sykliske aksjer i sektorene energi og materialer var de svakeste (hhv -1,8 % og -0,9 % målt i dollar). I tillegg verdt å merke seg at flere av disse såkalte FAANG aksjene (Facebook, Amazon, Apple, Netflix og Google) hadde en god avkastning i måneden. Dette er selskaper som samlet utgjør ca. 11,5 % av verdensindeksen. Grupperer vi aksjene i faktorer ser vi at verdiaksjer fortsatt skuffer. Kvalitet og momentum aksjer hadde en god måned.

Utviklingen i vårt globale aksjefond

Alfred Berg Global var opp 2,35 % i august. Fondets referanseindeks, MSCI World (verdensindeksen), endte i samme periode opp 0,46 %. Hittil i år er Alfred Berg Global opp 18,8 %, mot 17,4 % for verdensindeksen. Porteføljen har en mer defensiv posisjonering enn referanseindeksen med større eksponering mot kvalitetsselskaper med høy lønnsomhet over tid, god cashgenerering og stabile eller økende marginer.

Det ble få store justeringer i august. Vi reduserte vektene i energi, bilprodusenter og forbrukstjenester, og økte vektene i selskaper innen programvare (IT), finanstjenester og industri. De få endringene skyldes at det i løpet av måneden har vært få store endringer i sentimentet industrier eller enkeltselskaper i porteføljen. Ved månedsslutt har fondet størst overvekt i sektorene industri, IT og finans, og størst undervekt i konsum, materialer og kommunikasjon.

I Alfred Berg Global bruker vi kvantitative modeller til å identifisere aksjer med godt sentiment, høy kvalitet, lav til moderat volatilitet og fornuftig prising. Vi forventer at porteføljen vil gjøre det relativt bra i et marked med moderat til lav risikoappetitt, men vil henge noe etter i et marked med stor optimisme.