Månadsbrev Juli 2023

Under hela året har det varit mycket osäkerhet kopplat till om vi når de förutspådda, om än föränderliga, styrräntetopparna. Alternativet är att realekonomin går in i en svår lågkonjunktur innan vi är på den förväntade toppen, eller en finansiell kris från kombinationen av stram penningpolitik och höga belåningsgrader, potentiellt inom kommersiella fastigheter. I båda scenarierna finns det ett antagande att centralbankerna kommer att övergå till ett mer duvaktig agerande. Nyligen har marknaden nått, det vi tror är, sin topp i USA och Europa. Detta efter att både ECB och FED höjde styrräntan med 25 punkter i juli. Prissättningen i Sverige och Norge tyder på att vi fortfarande har en bit kvar och förväntar oss ett antal ytterligare höjningar.

Med styrräntorna nära den förväntade toppen denna cykel har sentimentet gradvis rört sig mot en tydligare “mjuklandning”-konsensus. Det innebär att centralbankerna kan tackla inflationen utan en större nedgång i ekonomin. Den ökade förväntningen om en mjuklandning kommer från en nedgång i inflationssiffrorna och en fortsatt stark ekonomi. Inflationsnivåerna är fortfarande betydligt högre än vad centralbankerna vill ha och nedgången är inte tillräckligt stor för att de ska vara helt bekväma med trenden, men det går åt rätt håll. Samtidigt visar de makroekonomiska variablerna starka arbetsmarknader och tillväxt. Här är det värt att notera att det fortfarande finns tjänster som ser stor efterfrågan i kombination med hög löneutveckling. Detta kan göra inflationen mer ihållande eftersom lönerna relativt sett är en större insatsfaktor i tjänster jämfört med varuproduktion. Varusegmentet, där vi först såg inflationsimpulserna efter Covid-19-pandemin och krigsutbrottet, har å andra sidan försvagats.

Vi går därför in i en spännande period. Kommer ekonomin att hantera det övergripande trycket från penningpolitikens åtstramning. Konjunkturen påverkar som bekant med fördröjd effekt. Å andra sidan kommer det att räcka för att få bukt med den envisa delen av inflationen? Centralbankerna går in i en avvaktande period. Det är viktigt att påpeka att ett avvaktande inte nödvändigtvis är symmetrisk. Dagens penningpolitik stramas åt och om inflationssiffrorna fortsätter att falla mot 2-procentsmålet stiger realräntan (nominell ränta – inflationsförväntningar). En “högre-för-längre”-strategi kommer därför att verka mer restriktiv ju lägre inflationsförväntningarna blir. Om inflationen stannar av i trenden mot inflationsmålet följer snart fler räntehöjningar.

Ekonomi och räntor

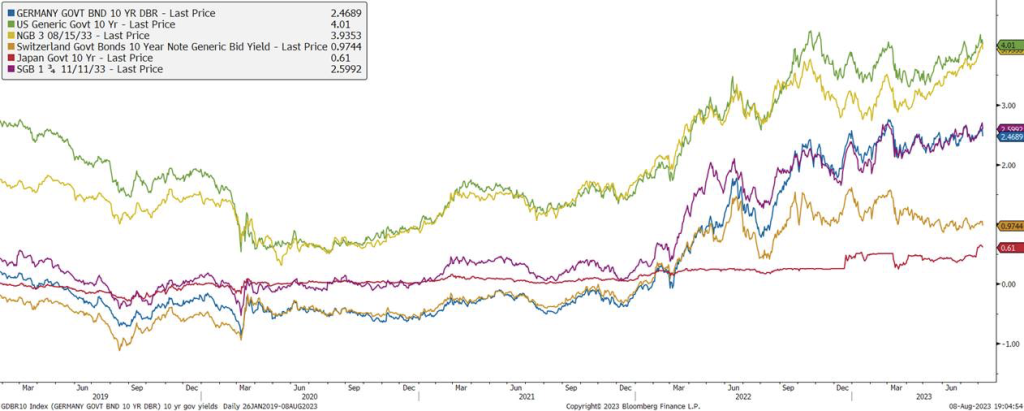

Amerikansk, norsk, svensk och tysk 10-årig statsränta, senaste 5 åren

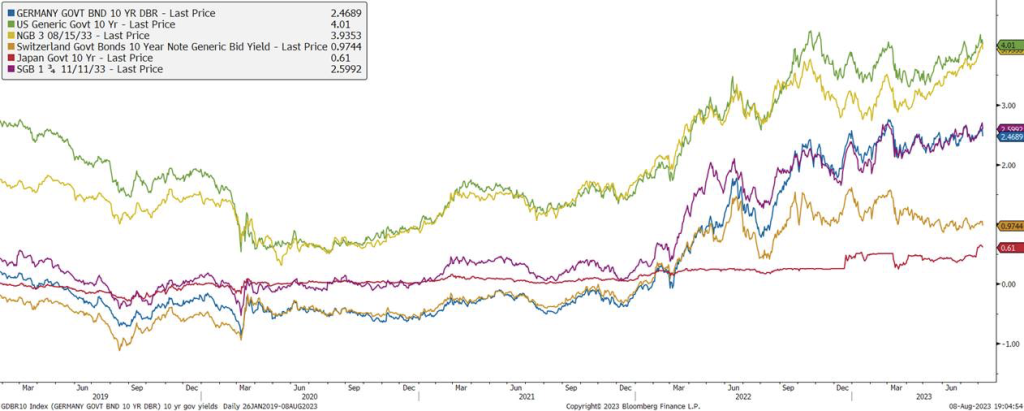

Utvecklingen av kreditspreadar under de senaste 12 månaderna, från toppen; Sverige, USA, Europa och Norge

Våra räntefonder

Alfred Berg Nordisk Likviditet Plus. Som vanligt har den svenska och norska marknaden en känslan av sommarlov i juli. På andrahandsmarknaden var omsättningen därför liten i jämförelse med utlandet. Kreditspreadarna i EUR och USD har minskat i samband med ett mer positivt sentiment på finansmarknaderna. Prissättningen i Norden har visat samma mönster, bara inte lika tydlig.

De generellt höga räntorna leder till en historiskt sett god avkastningsnivå i portföljen.

Alfred Berg Nordisk Likviditet Pluss ACC A

Alfred Berg Income. Direktavkastningen i Alfred Berg Income var god i juli. Stora delar av portföljen gick bra, men Finance, Property och AT1 obligationer gick bäst. Det var lite nyheter generellt i portföljen under sommaren. Vi deltog i en ny obligation i IT-företaget Foxway.

Alfred Berg Nordic High Yield. Efter en relativt svag emissionsmarknad 2022 tog marknadsaktiviteten fart under våren. Omkring 75 miljarder svenska kronor har emitterats i nya obligationslån hittills i år, men inga nya lån gavs ut i juli. Förra året emitterades obligationer för cirka 78 miljarder SEK. Under 2021 som helhet gavs lån ut för närmare 200 miljarder svenska kronor, upp från 90 miljarder svenska kronor året innan. Vi tror att det kan bli en något dämpad utbudssida av nya obligationer och att aktiviteten kommer att ta fart igen efter semesterperioden. Framöver förväntar vi oss fortfarande hög volatilitet och osäkerhet med tanke på det olösta och pågående kriget i Ukraina. Höjda räntor och inflation kan utgöra ett hot på längre sikt. Men det senare avspeglas relativt väl på dagens marknad. Dessutom är den största andelen av obligationen på den nordiska högräntemarknaden med rörlig ränta, vilket ger skydd mot den direkta effekten av högre marknadsräntor. Vi tror att dagens volatila marknad skapar möjligheter för den långsiktiga investeraren. Aktiviteten på emissionsmarknaden förväntas vara hög under hela hösten.

Alfred Berg Nordic High Yield ACC

Alfred Berg Nordic High Yield Restricted

Den nordiska aktiemarknaden i april

Juli har till viss del varit ett “sanningens ögonblick” för den nordiska aktiemarknaden i den meningen att rapportsäsongen visat på stor skillnad mellan bolagen. I slutet av månadenhar cirka två tredjedelar av företagen rapporterat och sammantaget är resultatet lägre än väntat. Men det är stor skillnad mellan sektorerna och det är också stor skillnad inom sektorerna.

Råvaror är den sektor där siffrorna överraskat mest i negativ riktning. Sektorn anses vara cyklisk och de svaga siffrorna tyder på att kombinationen av svag efterfrågan/stigande faktorpriser har varit tuffare än väntat. Detta speglar en svagare världsekonomi i kombination med råvaruinflation – en ganska ovanlig kombination. I den motsatta änden hittar vi finans, särskilt banker. Om det är en sektor som faktiskt gynnas av stigande räntor så är det finans, och rädslan för att förlusterna ska öka har ännu inte förverkligats. Ändå ser vi att det finns en skepsis mot finanssektorn, vilket återspeglas i den låga prissättningen av aktierna på börsen.

Ett annat kännetecken för rapportsäsongen hittills är hur starkt marknaden reagerar på osäkerhet kring orderingång. Vi har sett flera exempel på företag som levererat bra siffror men där orderingången har tolkats som ett svaghetstecken. De negativa prisreaktionerna har varit starka i vissa fall, och det har även drabbat tungviktare som Atlas Copco. Vi tar det som ett tecken på oro för konjunkturcykeln, och det ansluter sig sedan till samma mönster som resultatbesvikelser från materialsektorn.

Våra aktiva aktiefonder

Alfred Berg Sverige Gambak. Fondens portfölj utvecklades lite sämre än jämförelseindex i juli. Hexagon var det innehav som bidrog mest negativt. Vi tror fortsatt på bolaget och deras möjligheter att dra nytta av trenden mot ökad digitalisering och AI-användning. Också vindkraftsbolaget OX2 hade en svagare period. Som förväntat var resultatet för andra kvartalet sämre än fjolåret och andra halvåret är mycket betydelsefullt för att leva upp till helårsprognosen. SSAB, som är ett stort innehav i fonden och som haft en mycket god utveckling hittills i år, tog ett rejält kliv nedåt i samband med rapporten. Vi har tidigare tagit hem vinst i aktien och fortsatte att minska något. På plussidan utmärkte sig Munters och Volvo, samt att vi inte äger spelbolaget Evolution.

Relativt sett var tekniksektorn de viktigaste positiva bidragsgivarna till Alfred Berg Nordic Gambak i juli. Inte för att vi har hittat så många bra kandidater, men vi lyckades hålla oss borta från de flesta dåliga. Så totalt sett var vår teknikexponering bättre än marknaden om inte annat. Den sektor som kostade oss mest avkastning var industri. Det är vår största branschsatsning och många av våra större positioner kom med rapporter. Även om siffrorna ofta framstod som bra – och bättre än väntat – var det osäkerheten kring orderingången som fick aktierna att falla. Det gällde Atlas Copco, Kone cranes, Cargotec med flera.

Active share är 67.

Fonden har fortfarande en övervikt inom industri, finans och konsumtion. Fonden är underviktad inom IT och hälsa. I slutet av månaden var fondens största positioner Novo Nordisk (9,2 %), Sydbank (4,9 %) och Betsson (4,5 %).

Aktier som bidrog mest i positiv riktning var denna månad svenska. Betsson steg 7,7% (0,3% på portföljnivå), SEB steg 4% (0,1%) och Munters som steg 6,1% under månaden (0,1%). SSAB föll 16,4% (-0,7% på portföljbasis), Addtech föll 18,7% (-0,3%) och Kongsberg Gruppen som föll 10,0% (-0 ,2).

Under månaden har vi utökat positionerna inom bl.a. Thule Group, FLSmith och DNB. Vi har minskat positionerna i TietoEvry, Høegh Autoliners och Essity.

Alfred Berg Nordic Small Cap. Fonden avkastade -1,3% under juli månad vilket var sämre än fondens jämförelseindex. De största bidragsgivarna relativt index var övervikterna i Bonesupport, Salmar och Munters. Medicinteknikbolaget Bonesupport redovisade i mitten av juli en nästan fördubblad omsättning under andra kvartalet jämfört med samma period året innan. Rörelseresultatet visade samtidigt en vändning till vinst. I relativa termer bidrog också bolag som inte ingår i fondens jämförelseindex, däribland Vitrolife och Bavarian Nordic. De största negativa bidragsgivarna relativt index var övervikterna i Cargotec, Note och Europris. Cargotec levererade ett rörelseresultat för andra kvartalet som var bättre än marknadens förväntningar samtidigt som försäljningen var sämre än väntat. Den lägre försäljningen, som framförallt kan hänföras till MacGregor division som förväntas att avyttras av bolaget inom kort, tyngde aktien.