Månadsbrev September 2023

September var en ganska händelserik månad på världens obligationsmarknader. Sveriges Riksbank, Norges Bank och ECB höjde alla centralbanksräntan med nya 0,25 %, medan FED och Bank of England valde att lämna den oförändrad denna gång. Alla centralbanker signalerar att vi är nära räntetoppen, men alla är tydliga med att räntorna kan höjas ännu en gång och ännu viktigare att räntorna måste förväntas vara höga under ganska lång tid framöver. Rädsla för att inflationen ska fastna på för höga nivåer ligger bakom kommunikationen. I meddelandets premiss finns också en viss optimism kopplat till tillväxtutsikterna. På de flesta håll har vi hittills undvikit ett kraftigt ekonomiskt bakslag. Om utvecklingen blir mer negativ får vi också räkna med att det kan komma att förändra ränteprognoserna framöver.

Ekonomi och räntor

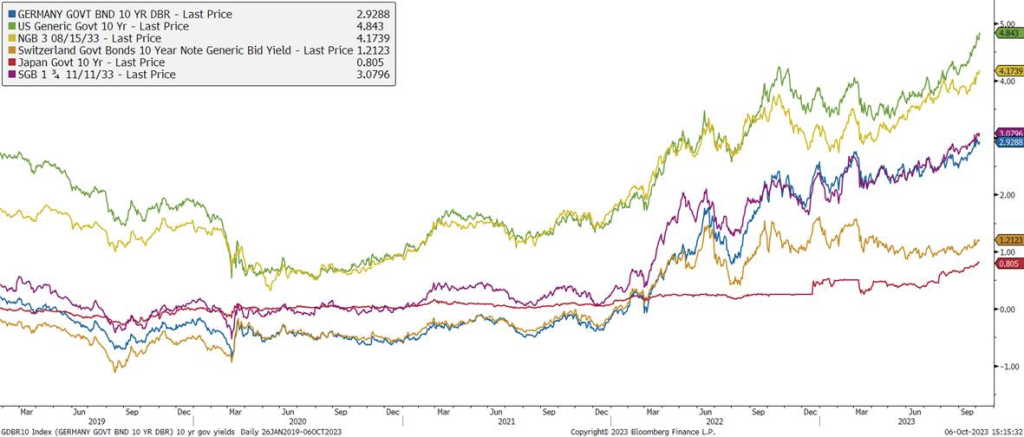

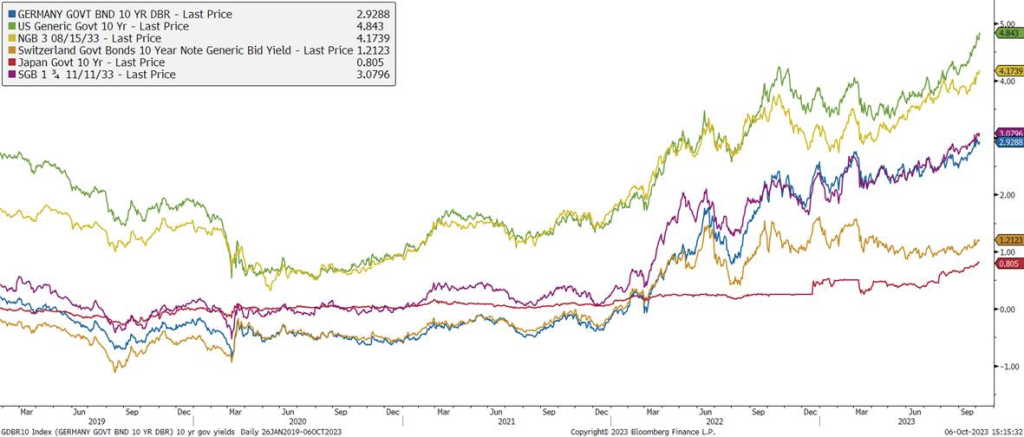

Amerikansk, norsk, svensk och tysk 10-årig statsränta, senaste 5 åren

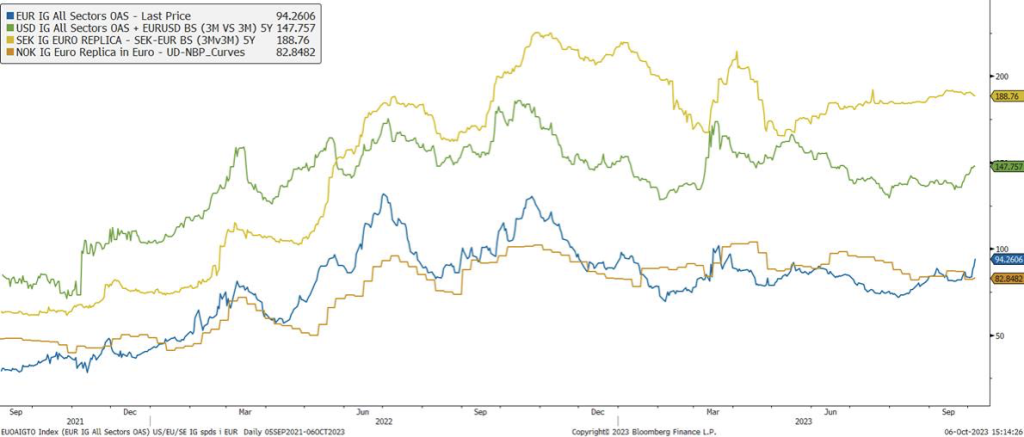

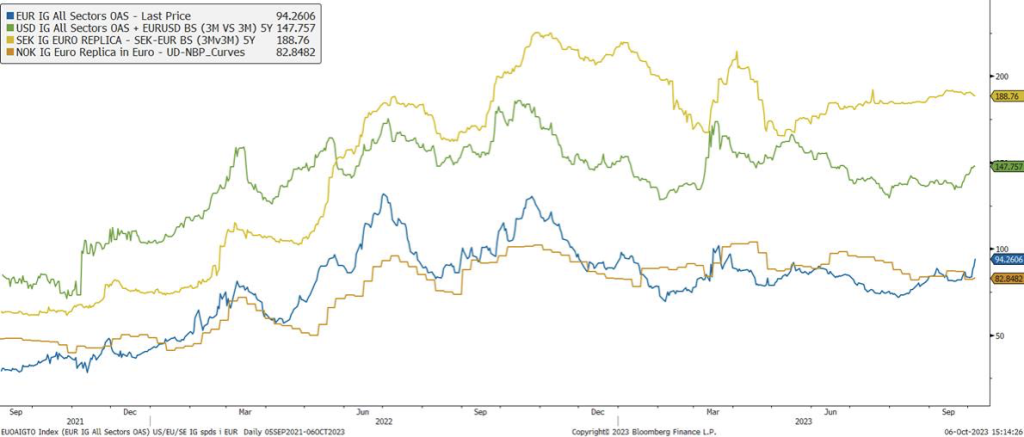

Utvecklingen av kreditspreadar under de senaste 12 månaderna; Sverige, USA, Europa och Norge

Våra räntefonder

Alfred Berg Nordisk Likviditet Plus. I september präglades kreditmarknaderna av hög emissionsaktivitet till väl upprätthållna kreditpremienivåer. Så länge det allmänna marknadssentimentet är bra, räknar vi med att denna utveckling fortsätter. I historiska termer är kreditspreaden nära den högsta de senaste 10 åren och ger ett bra skydd om trenden vänder i en mer negativ riktning.

I linje med ¨hawkish¨ centralbanker har marknadsräntorna fortsatt att stiga. 10-åriga statsobligationsräntor i USA respektive Europa upp. 50 och 40 räntepunkter. Vår uppfattning är att vi är nära räntetoppen i norden och att utrymmet för ett utfall nu är mer på nedsidan. Vi har positionerat oss i linje med denna syn.

Alfred Berg Nordisk Likviditet Pluss ACC A

Alfred Berg Income. Alfred Berg Income hade en ok månad med positiv avkstning. Bäst gick finanssektorn med flera inkassobolag, som Intrum och B2. Vissa AT1-obligationer hade också en bra månad. På den svaga sidan skedde en omprissättning i Heimstaden AB, en liten position i fonden, som presterade svagast. Detta samtidigt som Heimstaden Bostad AB:s obligationer bidrog positivt till avkastningen. Vi fortsätter att ha en relativt konservativ sammansätting av fonden med en övervikt i andelen IG-bolag och god likviditet i fonden.

Alfred Berg Nordic High Yield. Aktivitetsnivån på den nordiska primärmarknaden var hög i september, med 15 företag som emitterade totalt 13,4 miljarder SEK. Norge var i täten denna månad och stod för 9,9 miljarder SEK, medan volymerna i Sverige var 3,5 miljarder SEK. Efter en lång period med få emissioner inom fastighetssektorn har nu investerare börjat se möjligheter i kortare obligationer i vissa bolag och av de 15 emittenterna i september är fyra verksamma inom fastighetssektorn. Vi har fortsatt att vara selektiva på primärmarknaden då vi tycker att vi får för lite betalt för risken i några av nyemissionerna. Med två veckors höstlov i Norge i början av oktober tror vi att primärmarknaden kommer att vara något lugnare, men räknar med att aktivitetsnivån tar fart igen efter det. Vi fortsätter att se ökad volatilitet och osäkerhet kring geopolitiska och makroekonomiska risker med inflationstryck och eventuellt högre räntor över en längre tidsperiod, vilket kan utgöra ett långsiktigt hot. Ytterligare räntehöjningar återspeglas dock i dagens marknadspriser och den nordiska högavkastningsmarknaden domineras av obligationer med rörlig ränta och är därmed mindre exponerad för den direkta effekten av stigande marknadsräntor. Den norska delen av marknaden stöds också av höga olje- och gaspriser. Vi tror att den nuvarande volatila marknaden kan skapa möjligheter för den långsiktiga investeraren.

Alfred Berg Nordic High Yield ACC

Alfred Berg Nordic High Yield Restricted

Den nordiska aktiemarknaden i april

September är över och som vanligt var det en del röda siffror på världens börser. De nordiska länderna var inget undantag.

Ur ett företagsperspektiv är september vanligtvis en lugn månad. Rapportsäsongen för 2:a kvartalet är över, medan 3:e kvartalet ännu inte har börjat. I detta lilla tomrum blir fokus snabbt på nyheter som politik mm. och där finns just nu tillräckligt att ta av. Ser vi lite bortom Norden kan man t.ex. oroa sig för budgetförhandlingarna i USA, även om det i skrivande stund tillfälligt är löst. Kina har inte återhämtat sig från coronalåsningen i den utsträckning som man trodde, och Rysslands invasion av Ukraina pågår fortfarande.

De senaste tre månaderna har det skett nedgraderingar av uppskattningarna för nordiska företag. Detta är – tyvärr – helt normalt. Det är en mänsklig egenskap att analytiker startar året optimistiskt, men ser sig tvingade att nedgradera sina förväntningar allt eftersom året fortskrider. Så även i år. På sektorsbasis har den uppskattade utvecklingen varit bäst inom energi och svagast i material.

Våra aktiva aktiefonder

Alfred Berg Sverige Gambak. Fondens portfölj utvecklades ungefär som jämförelseindex under september. Investeringar som bidrog positivt till utvecklingen var återigen Munters. Aktien har haft en mycket god avkastning under året och vi har valt att ta hem lite vinst, men Munters är fortsatt en stor position i portföljen. Också bankerna, i synnerhet SEB och Swedbank gav ett positivt bidrag. I relativa termer bidrog också de aktier vi inte äger, framför allt spelbolaget Evolution. På minussidan återfanns Husqvarna. Svagheten orsakades inte av några egentliga bolagsspecifika nyheter, utan negativa signaler från konkurrenter. Boliden och Skanska, som fonden inte äger, utvecklades starkt vilket gav ett negativt relativbidrag. ABB, som är ett av fonden större innehav och som utvecklats väl under året, föll tillbaka under månaden.

De viktigaste positiva bidragsgivarna till Nordic Gambak i september var finans, konsumtionsvaror och energi. Inom finans är det framför allt banksektorn som övertygar, efter prisfallet under första halvåret, har farhågorna lagt sig. Prissättningen verkar fortfarande vara låg och vinsterna stiger fortfarande. Det är en kombo vi gillar. Konsumentsektorn har varit relativt bra för oss, mest pga att aktier vi inte har har fallit i värde. Energin har vaknat till liv, ett oljepris över 90 USD/fat hjälper stämningen i branschen. IT-sektorn bidrog negativt för oss i september. Den här gången är det lite missvisande att prata om “sektorn”, vi har bara en, mindre IT-andel i portföljen, Hanza AB. Detta företag levererade bra siffror för det andra kvartalet, så det fundamentala verkar fortfarande vara på plats.

Active share är 65,3.

Under sommaren har energi blivit fondens största branschsatsning, framför industri, konsumtion och finans. Fonden har en undervikt inom IT, material och hälsa. I slutet av månaden var fondens största positioner Novo Nordisk (9,5 %), Sydbank (5,1 %) och Betsson (4,4 %).

Aktier som bidrog mest i positiv riktning var BW LPG som steg 11,5 % (0,3 % på portföljnivå), Odfjell Drilling som steg 6,7 % (0,1 %) och SEB som steg 3,6 % under hela perioden. månad (0,1%). I negativ riktning bidrog Wartsila som föll 9,4 % (-0,2 % på portföljbasis), Metso som föll 8,5% (- 0,2 %) och Husqvarna som föll 10,7 % (- 0,1 ).

Under månaden har vi utökat positionerna i bl.a. Subsea 7, SEB och Schibstedt. Vi har minskat positionerna i Evolution Gaming, Electrolux Professional och Thule Group.

Alfred Berg Nordic Small Cap. Fonden avkastade -2,9% under september månad vilket var bättre än fondens jämförelseindex. De största bidragsgivarna relativt index var övervikterna i norska fiskeodlingsbolaget Salmar och svenska klimatkontrollsbolaget Munters. Salmar levererade en rapport i linje med marknadens förväntningar under augusti månad men gav också positiva förtydliganden vad gäller sin finansiering och att synergier realiseras snabbare än väntat under sin kapitalmarknadsdag i början av september. I relativa termer bidrog också bolag som inte ingår i fondens jämförelseindex, däribland norska mediabolaget Schibstedt. De största negativa bidragsgivarna relativt index var undervikten i globala byggkoncernen Skanska och övervikten i fiberkommunikationsbolaget Hexatronic. Hexatronic levererade en vinstvarning med svagare guidning för det andra halvåret och vi har valt att fortsätta minska vårt innehav trots den låga värderingen.